第四批国家组织药品集中采购2月3日在上海开标,并产生拟中选结果。此次采购产生拟中选企业118家,拟中选产品158个,拟中选产品平均降价52%。

记者从多个渠道了解到,此次集采再次出现部分原研药主动“陪跑”的现象,相关品种市场竞争格局料将发生变化,国内企业有望借助集采快速抢占市场份额。此外,多个注射剂大品种竞争激烈,业内认为,随着更多品种纳入集采,未来注射剂市场洗牌将加速。

45种药品平均降价52%

第四批国家药品集采共纳入45种药品,涉及高血压、糖尿病、消化道疾病、精神类疾病、恶性肿瘤等多种治疗领域,共有152家企业参加,产生拟中选企业118家,企业拟中选比例提高至71%,包括5家外资企业的5个产品,涉及德国、法国、印度和日本跨国药企。在拟中选产品中,上市公司、外资企业、百强企业等企业的产品占62%。

据了解,此次采购产生拟中选产品158个,拟中选产品平均降价52%。一批常用药品、抗癌药品费用将明显降低——在常用药品中,用于治疗胃溃疡的药物艾司奥美拉唑肠溶片(20mg/片)此次集采后每片价格将从9元下降到3元,整个疗程可节约费用约240元;在抗癌药物中,治疗多发性骨髓瘤的硼替佐米注射剂单支价格从1500元降至600元,整个疗程可为患者节约费用约3.6万元。

2月3日晚间,部分上市公司披露了旗下药品集采拟中标情况。华东医药公告称,华东医药全资子公司中美华东参加了国家组织药品集中采购和使用联合采购办公室组织的第四批全国药品集中采购的投标工作,公司泮托拉唑注射剂(商品名:泮立苏)拟中标本次集中采购,且公司根据各省市场潜力已完成目标供应省份的遴选。东阳光公告称,根据联采办发布的全国药品集中采购拟中选结果公示,公司产品盐酸度洛西汀肠溶胶囊、左氧氟沙星片、替米沙坦片、艾司奥美拉唑镁肠溶胶囊拟中选本次集中采购。京新药业公告称,公司已通过仿制药质量和疗效一致性评价的药品盐酸普拉克索片、盐酸普拉克索缓释片在本次招投标中拟中选。

值得注意的是,此次集采中,多个品种再现跨国药企原研药报价明显偏高而出局的现象。来自开标现场的消息显示,替米沙坦口服常释剂型原研药企勃林格殷格翰报价是最高申报价的276.3%,度洛西汀口服常释剂型原研药企礼来报价较最高申报价超出72.4%,格列齐特缓释片的原研药企施维雅(天津)报价超出82.5%,氯雷他定的原研药企拜耳报价超出52.1%……这意味着,上述原研药企主动退出相关品种的集采市场。

中泰证券研究指出,总体看,本次集采对上市公司影响较小,多数品种的主要市场份额由原研占据,国内企业大多作为“光脚者”参与,可以借助集采快速抢占市场份额,加速原研替代进程。根据国家医保局披露的数据,截至2020年,前三批集采品种实际采购量达到协议采购量的2.4倍。对于“光脚者”,整体受益存在超预期的可能性。

注射剂市场加速洗牌

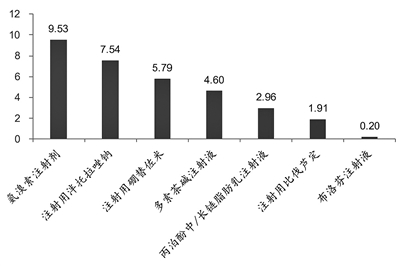

第四批集采在采购品种上少于第三批,但采购规模较高,并且涉及多个注射剂大品种。

作为纳入此次集采的一个注射剂大品种,注射用帕瑞昔布钠竞争企业超过13家。米内网数据显示,近年中国公立医疗机构终端帕瑞昔布注射剂均保持40%的增速,2019年销售额近20亿元,2020年上半年同比增长近15%。

来自开标现场的消息显示,注射用帕瑞昔布钠原研药企辉瑞的40mg规格报价接近90元,降幅仅5.9%,其他企业报价降幅均在88%以上,最低报价为峨眉山通惠的单支2.98元。按照此次集采规则,竞争企业超过13家最多可入围10家,这意味着辉瑞将失标。数据显示,2020年上半年中国公立医疗机构终端帕瑞昔布注射剂前20个品牌中,辉瑞的市场份额达到46.71%。

另一个竞争激励的品种氨溴索注射剂状况相似,原研药企勃林格殷格翰报价降幅仅0.1%,其他13家药企报价降幅均在50%以上。米内网数据显示,2019年中国公立医疗机构终端氨溴索注射剂销售额为59.8亿元。据了解,勃林格殷格翰在该品种上的市占率约30%。

截至发稿,上海阳光医药采购网尚未公布开标结果,中选价格等最终以该网站公开发布信息为准。

当前,纳入集采的注射剂品种不断增加。根据pdb统计,2020年第一季度注射剂占通过一致性评价药品的比例达5.4%,预计未来注射剂占比将会进一步扩大。

长城证券认为,由于注射剂使用方法的限制和风险性较大,在院外市场几乎无备选销售渠道,所以注射剂一致性评价及集采带来的市场洗牌或更为激烈。有业内人士表示,一些原本市场份额比较小的企业如果成功进入集采,或有利于提升市场份额,从而实现“弯道超车”。